作者定焦 One 郑浩钧

昔日明星创业公司小牛电动,交出了一份喜忧参半的三季度财报。

尽管营收、销量有所上涨,但单车价格和毛利率持续走低,单季度亏损 4090 万元。

长久以来,两轮电动车行业是双寡头局面,雅迪、爱玛等传统企业占据绝大多数市场份额。2014 年小牛的成立,将互联网思维、智能化等带到这一市场格局基本已经固化的行业,凭借着时尚的外观、功能的创新甚至创始人李一男自带的流量,收获诸多粉丝,业绩迅速增长。

只是,"电驴界爱马仕"的故事没能持续太久,2022 年起,小牛电动业绩持续走低,最新市值与高峰时期相比,已经缩水约 97%。

此外,行业第一梯队的雅迪,今年上半年的营收与净利润均有 10% 以上的下滑,爱玛今年前三季度的营收与净利润同比基本保持不变。九号公司表现稍好,今年前三季度的营收与净利润增幅均在 40% 以上。

在新国标带来的电动两轮车置换潮已基本结束,市场面临增长放缓的局面下,各家还能讲出什么新故事?高端化,还成立吗?

继续亏损,小牛尚未走出低谷

2024 年第三季度,小牛电动的营收保持小幅增长,但单车价格和毛利率持续下降,尚未扭亏为盈。

先来看营收,它的收入主要靠卖车,为 10.24 亿元,同比增长 10.5%。具体分为三部分:中国市场的两轮电动车(7.98 亿元)、国际市场的两轮电动车(1.3 亿元)以及配件与服务(0.96 亿元),同比分别增长 12.2%、7.1%、1.8%。

在财报中,小牛 CEO 李彦承认营收增长低于预期,并表示主要是由于近期中国市场的政策变化减少了销售时间。

在两轮车行业品牌战略咨询公司「十方咨询」负责人李春雷看来,所谓的政策变化,是指今年以来国家出台的一系列政策性规范。

再来看卖车的数量。第三季度,小牛电动一共卖出 31.2 万辆车,同比增长 17.5%。其中,国内市场为 25.9 万辆,增长 12.4%;海外市场为 5.3 万辆,增长 50.3%。

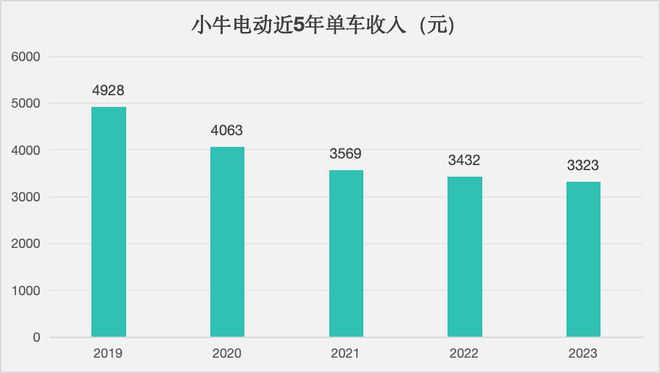

国内外市场双双实现销量的上涨,和小牛电动的"降价"策略有关。小牛电动一直走的是高端化路线,但第三季度单车收入(每辆电动滑板车的收入)为 2970 元,同比下降 5.1%。而这一趋势已经持续了五年,从 2019 年至 2023 年,小牛的单车收入逐年下降,从 4928 元一路降至 3323 元。

单车收入的下降在国际市场体现明显。今年第三季度,小牛国际市场单车收入从去年的 3430 元下降 28.7% 至 2444 元,而国内市场仅同比微降 0.2%。

"降价"也拖累了小牛的毛利率,第三季度仅为 13.8%,上年同期为 21.4%。实际上,2019 年至 2023 年,小牛电动的毛利率一直保持在 20% 以上。

同时,虽然亏损有所收窄,但小牛仍未实现盈利。第三季度,小牛净亏损 4090 万元,上年同期净亏损为 7940 万元。

在这背后,是各项费用依然高企。其中,销售及营销费用是大头,为 1.28 亿元,相比去年同期的 1.23 亿元增长 4.1%,主要因为在国际市场多花了 620 万元用于促销活动。

在成立之初,小牛电动曾备受青睐,被视为"两轮电动车行业的特斯拉"。

仅成立 4 年,小牛电动于 2018 年在纳斯达克上市,2021 年业绩到达巅峰,股价也于当年 2 月达到 53.38 美元的历史最高点。但辉煌并不长久,从 2022 年开始,它收入逐渐下滑,净利润也由盈转亏。

这背后的直接原因是销量下滑。2022 年,小牛电动全球整车销量 83.2 万辆,相比 2021 年的 103.8 万辆减少约 20 万辆。

车卖不动,则是因为出现了"一边涨价、一边减配"的现象。2022 年 3 月,小牛电动宣布将对全系锂电产品价格进行上调。同时,小牛被曝出在部分高端产品上不再使用博世电机和松下锂电池,而是换成了 NIU 定制电机、金宇星电机、远东电池等。

到了 2024 年,小牛的营收虽然重新开始增长,但资本市场已经不再看好。11 月 18 日财报公布后,19 日至 22 日,小牛股价下跌7%。截至 11 月 22 日收盘,小牛电动市值仅有 1.44 亿美元,较 2021 年高峰时的 41 亿美元缩水约 97%。

反观老牌玩家雅迪、爱玛,今年上半年营收分别为 144.14 亿元,105.91 亿元,归母净利润 10.34 亿元、9.51 亿元。无论是销量还是盈利能力,小牛都与它们不在一个体量。

光环不再,小牛错过了什么?

节节败退的小牛,到底怎么了?我们不妨结合另一家后来者九号公司的财务数据,来看看小牛电动错过了什么。

九号公司成立于 2012 年,最早因为是小米生态链里成员为大众所知。2015 年,它收购全球平衡车鼻祖 Segway,2018 年开始持续扩张品类,主攻中高端两轮电动车。它于 2020 年在科创板上市,目前市值超过 300 亿元。

2024 年第三季度,九号公司营收 42.39 亿元,同比增长 34.8%;净利润 3.74 亿元,同比增长 139.1%。具体到卖车上,其电动车销量为 93.76 万台(中国区销量 93.63 万台),是小牛的三倍,收入 25.92 亿元。

综合业内人士的分析,小牛电动的掉队,主要有三方面原因。

首先是战略。小牛电动的创始人李一男,在 2018 年 11 月开始了新能源汽车项目,并在 2021 年 12 月宣布成立牛创新能源,发布了首款车型自游家 NV。

虽然从股权关系上,小牛电动与牛创新能源并没有关系,但造车项目不可避免地分散了创始人的精力,也给了竞争对手机会。正是在 2022 年至 2023 年,小牛电动的营收出现连续下滑,净利润也从 2021 年的盈利变为亏损。

其次是研发投入。

第三季度,小牛的研发开支为 3030 万元,比 2023 年同期下滑 22.4%。今年前三季度,其研发开支为 0.91 亿元,九号公司为 5.48 亿元,两者相差六倍。

研发投入,一定程度上代表着企业在高端两轮电动车产品力方面护城河的深浅,影响着用户的购车决策。

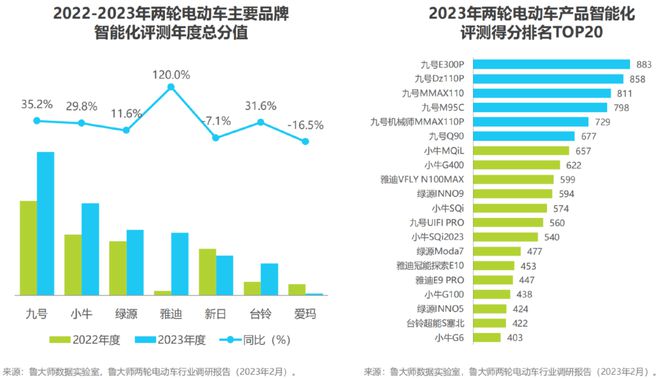

艾瑞咨询 2024 年 5 月发布的《2024 年中国两轮电动车行业研究报告》(下称《报告》)显示,车主购车关注因素中,智能化功能位列第三,仅次于车辆耐用性、电池及续航。同时,九号的旗下产品包揽了智能化得分的前六名。

目前,高端两轮电动车的智能化功能主要体现在智能仪表、电机电控、驾驶安全三个方面。

在智能仪表方面,主要可以新增导航、人脸识别、手机互联、远程控制等功能。在电机电控方面可以通过算法提升刹车、加速时的舒适度。在驾驶安全方面,可以新增边撑传感器、骑座传感器、自平衡系统等,防止误加速、车辆倾倒等情况出现。

小牛在研发方面的投入降低,导致其产品的智能化等功能容易被传统厂商模仿。如语音交互、无感解锁与启动、OTA 升级等功能,均是小牛率先搭载在两轮电动车上,但目前这些功能已经越来越多地出现在其他企业的高端两轮电动车产品上。

相比之下,九号公司在小米生态链时代就建立起了研发体系,在车联网、云端技术、智能操作系统等通用领域有了技术积累,当它进军不同产品类别时,技术可以复用,摊薄研发成本。

最后是渠道。

作为大件商品,两轮电动车不仅销售十分依赖线下,维修等售后服务也离不开门店。

截至 2024 年 10 月 25 日,九号公司两轮车门店达 7200 家。而小牛电动在今年三季度末时,在中国的加盟店数量为 3345 家,不到前者的二分之一。

国金证券研报显示,九号公司营销网络涵盖购物中心、百货商场、运动品连锁店等零售业态,设立专柜、专厅及品牌专卖店等,并大力扩展经销商渠道。此外,九号公司作为原小米生态链企业,此前已积累了一批互联网客群。

综上,尽管小牛最早凭借智能化赛道出圈,但在战略、研发和渠道上的一些失误,导致它先发优势不再。

下一步:高端化和出海

目前,中国两轮电动车市场面临整体销量增长放缓的局面,主要原因是 2018 年发布《新国标》后,催生出的电动两轮车置换潮已基本结束,市场进入了存量竞争状态。

据艾瑞咨询预测,2024 年中国两轮电动车量将同比下降 9.1% 至 5000 万辆。

但与此同时,许多厂商仍在扩大产能,例如,今年上半年,爱玛宣布将合计投资 50 亿元,在兰州、江苏两地扩大两轮电动车和电动三轮车的产品产能;绿源也已宣布将在今年继续建设重庆工厂。

这使得竞争愈发激烈,转向高端化就成了头部两轮电动车厂商不得不走的一条路。

近两年,不仅是九号、小牛这些新势力推出了上万元的产品,雅迪、爱玛也纷纷推出 5000 元以上的高端产品线,如售价 119999 元的雅迪冠能星舰 S80 旗舰版、5999 元起售的雅迪冠能探索 E10、售价 5499 元的爱玛指挥官 2023 等等。

李春雷表示,电动车高端化是个必然的趋势,"4000 元以上的电动车,近 5 年来占比一直在上升,未来也还会上升。"

另外,玩家们也在积极布局出海。

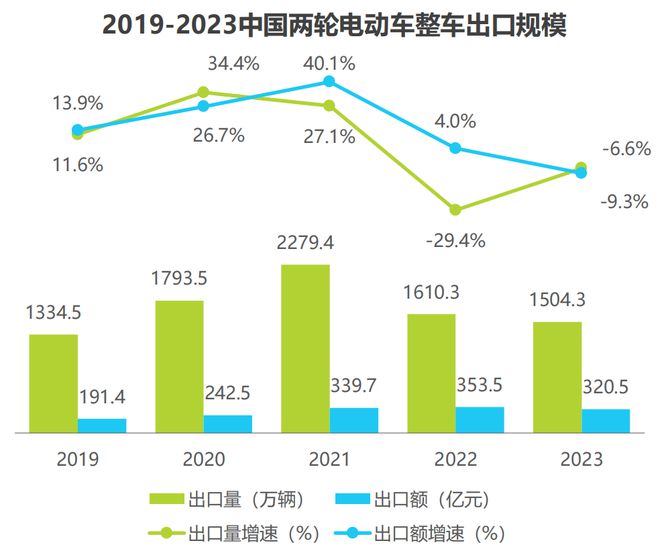

从数据来看,2021 年和 2022 年,受到疫情影响,海外对电动车需求加大,中国电动车出海迎来一波高峰。随着疫情结束,2023 年,中国两轮电动车整车出口量为 1504.3 万辆,出口额为 320.5 亿元,分别同比下降 6.6% 和 9.3%。

虽然海外需求有所缩减,但多家企业仍把出海作为一个重要方向,海外营收也为它们带来了业绩增量。今年上半年,爱玛科技的国际业务收入为 1.2 亿元,同比提升 40.69%。

两轮电动车企业还在加大投入建设海外产能。

今年年初,雅迪在越南的第二家工厂动工,预计 2025 年投运;今年 5 月,新日股份在印尼肯达尔工业园区投建了海外智能制造工厂;8 月,台铃越南智能制造基地投产。

在出海地点选择上,大部分厂商都将第一站选在东南亚,因为当地出行以两轮车为主,市场较大。

但无论是高端化还是出海,行业竞争都非常激烈。与此同时,对于两轮电动车中销量最高的品类——电动自行车,也有更多更严格的行业标准在陆续出炉。

2024 年 11 月 1 日起,关于电动自行车及其配件产品的 3 项国家强制性标准正式开始实施,这些"新强标"将提升产品安全水平,并增加非法改装、"解限速"的难度。

李春雷认为,监管政策的趋严,有利于行业规范化高质量发展。对用户是好事,对头部企业也是利好,会出清一部分小作坊厂家。

在此前的 5 月 8 日,多个部门还联合出台了《电动自行车行业管理规范条件》和《电动自行车行业规范管理公告》。中信证券认为,许多规模以下的电动自行车厂商将会因资质受限而无法继续生产,让出大量市场份额,头部企业的合规能力更强,还有充足的技术储备和更好的反应能力,将充分受益。

拿到了更多的市场份额后,头部厂商们有更多的资源与精力去打磨产品,高端两轮电动车的故事还将继续,只是,谁能拿到更多的市场份额,就要看各家的实力了。