文 | 定焦 One(dingjiaoone),作者 | 金玙璠,编辑 | 魏佳

特斯拉今年开局不太顺,北京时间 4 月 23 日凌晨更是交出一份两年来最差的季报。

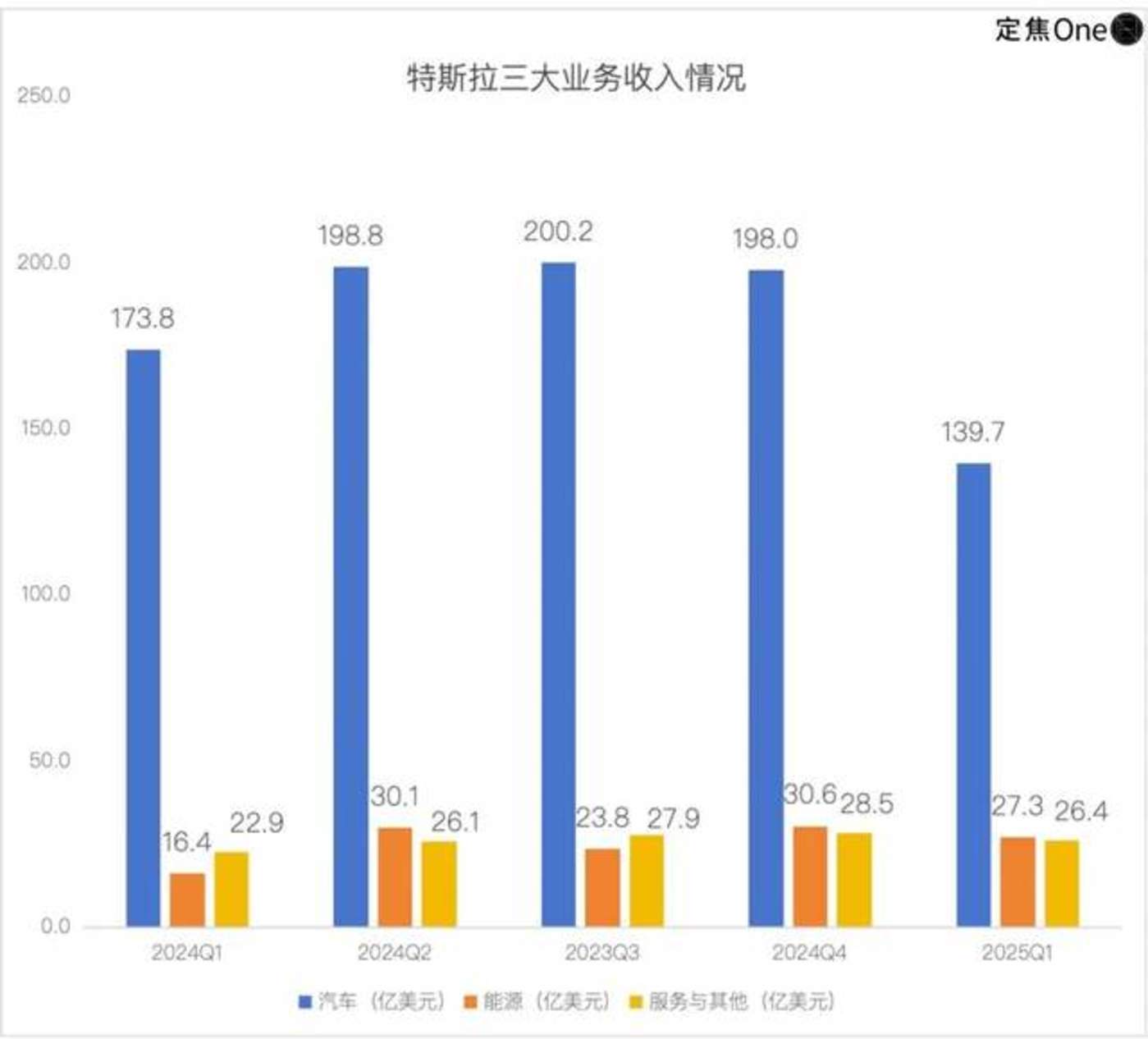

2025 年一季度,特斯拉总营收 193 亿美元,同比下跌9%,低于市场预期,主要是因为卖车生意拖了后腿:全球交付量 33.67 万,比上一年同期少了 5 万辆,汽车收入直接缩水两成到 139.7 亿美元,相当于每天少进账近 4000 万美元;

汽车业务赚得少了,自动驾驶和人形机器人项目更烧钱了,导致特斯拉公司整体毛利率从去年同期的 17.4% 降到 16.3%,汽车业务的毛利率从上个季度的 16.6% 降到了 16.2%;

降幅更大的是利润:经营利润仅有 4 亿美元,同比减少近 8 亿美元;净利润(GAAP)4.1 亿美元,同比减少 10 亿美元,下滑了七成以上,相当于每天少赚约一千万美元。

但面对这份汽车销量大滑坡、营收利润双降的财报,马斯克在电话会上只用几句话带过了卖车生意,表示“特斯拉‘更实惠的汽车’基本上是 Model 3 和 Model Y 的廉价版本,将在未来几个月内投产”,却大谈 Cybercab(自动驾驶出租车)和 Optimus(人形机器人)。

这正是部分投资者担心的。一位关注新能源汽车的投资人对「定焦 One」表示,投资者怀疑马斯克“不务正业”——一边对电动车“摆烂”(除小众产品 Cybertruck 外,4 年没发全新车型),一边用 AI 概念讲故事。

唯一让投资者感到宽心的是,马斯克称自 5 月起将从 DOGE(政府效率部)抽身,会把大部分时间都分配给特斯拉。随后特斯拉盘后股价走高,截至发稿涨幅超过5%,美东时间 4 月 22 日收盘价 237.97 美元,总市值 7654 亿美元,但相比于 2024 年底的高点,已经跌了 45% 以上。

眼下,特斯拉正处于旧业务承压和新业务成熟之间的断档期,马斯克看起来要把所有筹码都押在 AI 上。这一季财报我们重点关注两点:第一,老本行造车到底做得怎么样?第二,马斯克押注的 AI 故事有没有新进展?这将决定着特斯拉 2025 年能否低开高走。

三大业务:车难卖,储能“救火”,充电桩更赚了

特斯拉今年一季度营收 193 亿美元,比去年同期下滑9%,完全逊于市场预期。

先说结论:特斯拉的电动车生意越来越难,直接拖累整体业绩,好在储能电池和充电桩业务硬是撑住了近 3 成的营收,才没让财报彻底翻车。不过,这两块业务现在也遇到些麻烦,能不能长期扛大旗还得看马斯克怎么出招。

分业务来看:核心的“汽车业务”(包括电动车、充电桩、电池、自动驾驶 FSD、Robotaxi 无人驾驶出租车)严重拖后腿:收入 139.7 亿美元,同比下跌 20%。

销量下滑是导致卖车收入下滑的直接原因,今年一季度的交付量是特斯拉 2022 年以来最差的季度表现:全球一共交付了 33.67 万辆,比上一年同期少 5 万辆,相当于每天少卖 500 多辆车;其中,主力车型 Model 3、Model Y 共交付了 32.4 万辆,比上一年同期少了 4.6 万辆,所以主要是特斯拉的 Model 3、Model Y 卖不动了。

第二大业务“能源”成了本季最大亮点:收入暴涨 67% 到 27.3 亿美元,相当于每天进账 3000 万美元。这主要是因为巨型电池(Megapack)卖得不错,家庭储能墙(Powerwall)也在加速渗透。

但看似“救场”的能源生意,实际暗藏风险。

特斯拉储能订单的短期增长,大部分靠政府的大项目和补贴政策撑着,长期来看,因为马斯克的政治身份以及被放大的技术硬伤,风险极大。

一位关注储能项目的投资人分析,一方面,美国加州社区储能项目的延期,会直接影响特斯拉储能订单的节奏和现金流,间接压缩储能市场空间;另一方面,特斯拉的 Powerwall 3 虽然靠低价抢市场,但部分安装商为了规避政治风险,以及故障率偏高,主动“切割”特斯拉品牌。

图源 / 特斯拉官网

而能源业务受贸易政策的影响可能比汽车业务更严重。特斯拉在财报中提到,仅上海新建的超级工厂(2025 年 2 月 11 日正式投产)就造了 100 多台巨型储能设备,不过本季度没能直接贡献收入,因为生产的设备还在运输途中。交付延迟再加上关税波动,导致能源收入环比上一季度(30.61 亿美元)下降了 11%。

接下来看特斯拉的第三大业务“服务及其他”:本季收入 26.4 亿美元,同比增长 15%,主要是充电桩建得更多了;毛利润增长了 25%,则是因为修车(碰撞维修、二手车翻新)赚得更多了。

“服务及其他”包含很多业务,如二手车销售、非保修维护服务和碰撞、零件销售、付费超级充电、保险服务收入和零售商品销售等,但核心还是充电桩业务:

特斯拉本季新增加了 1800 个超充站,目前总数已经超过 7000 个,不光特斯拉车主在用,更大的增量来自于其他品牌电动车也来交钱充电。

但与此同时,充电桩暗战也在升级。日前,特斯拉公司副总裁陶琳称,特斯拉在中国市场已经建了 2000 多座超充站。不过,比亚迪、蔚来等对手也在自建充电桩,特斯拉在中国市场的优势不确定能持续多久。

整体来看,当卖车不好挣钱的时候,特斯拉把另外两个业务当作了缓冲带:一边靠储能电池对冲汽车收入下滑;一边靠高毛利的充电桩业务降低对硬件销售的依赖。

而特斯拉今年的业绩增长,关键得看储能业务接了多少单子,但这门生意面临政策风险和竞争压力。“搞储能电池,得盯着政策风向、确保供应链别掉链子、技术稳定性更要靠谱。”上述投资人称。

利润大降:汽车赚得少了,AI 疯狂烧钱

如果说特斯拉本季收入还算勉强撑住了场,那真正让人意外的就是利润暴跌:

经营利润直接腰斩,从去年同期的 11.7 亿美元,降到 4 亿美元,利润率从 5.5% 下滑到 2.1%;

净利润“更惨”:GAAP 净利润暴跌 71% 至 4.09 亿美元,连剔除股权激励等后的非 GAAP 净利润(9.34 亿美元)也比去年同期少了近四成。

利润去哪了?先说结论,卖车生意赚得少了,AI 烧的钱更多了。

核心的汽车业务是拖累利润的“重灾区”。一方面是因为,特斯拉的汽车卖得少了,价格还更便宜了。

特斯拉在财报中没有公布汽车的具体平均售价(ASP),但明确提到 ASP 下降。根据 129.2 亿美元的汽车销售收入和交付量(33.67 万辆)推算,特斯拉的卖车单价已经降到 3.84 万美元,环比下降了 0.14 万美元。

表面上,特斯拉在美国和中国这两大主力市场没调整官方指导价,但实际为了刺激销量,玩起了“变相降价”。尤其是面对中国车商的竞争,特斯拉唯一的应对办法就是调整价格。就在本季财报公布的前一天,Model Y 焕新版这款曾经全球最畅销的电动车,也加入了中国市场的“5 年 0 息”促销大军。

图源 / 特斯拉官网

某造车新势力从业者表示,现在造车新势力通过“0 利息”政策实现隐性降价、刺激销量已经比较普遍,国内新势力单车贴息成本普遍在 2 万-6 万元区间。

车企推出的“0 息”政策本质上是替消费者承担贷款利息(即贴息),这部分支出通常计入销售费用或财务费用,如果销量没能爆发式增长,毛利率可能进一步下滑。

这就要提到特斯拉利润下滑的另一方面原因:成本没压住,汽车毛利率失守。

特斯拉公司整体毛利率从去年同期的 17.4% 降至 16.3%,单看汽车业务的毛利率同样下滑明显,从上季度的 16.6% 降到了 16.2%。

财报中明确提到,“单车成本下降,但固定成本分摊增加”,据关注新能源汽车的投资人李峰分析,主要原因是工厂换线拖累产能。

为升级 Model Y 生产线,特斯拉全球四大工厂停产数周,导致本季产量只有 36.2 万辆(Model 3/Y产量 34.5 万辆),同比减少了 7 万辆,而 2024 年平均单季生产量达到 44 万辆。

特斯拉的卖车生意还正被贸易政策“前后夹击”:在美国市场,新关税政策将直接推高生产成本;而在中国市场,Model S/X(主要在美国加州工厂生产,均为进口车)被迫退场,贸易政策的不确定性导致部分客户推迟购车决策,再加上本土新势力的围剿,长期增长不被看好。

整体来看汽车业务对整体利润的影响:本季度单车成本有所节省,但节省程度明显不足以对冲卖车单价的下滑,以及工厂停摆带来的损失。

卖车生意之外,“烧钱”的 AI 和自动驾驶项目,也让特斯拉的盈利压力骤增:

研发费用逆势涨到了 14.1 亿美元(约合人民币 100 亿),比去年同期多花了将近 2.6 亿美元,研发费用率飙到了 7.3%,作为对比,传统车企研发占比普遍在3%-5% 区间,国内新势力蔚来、小鹏和理想 2024 年度的研发占比分别为 19.8%、15.8% 和 7.7%。

特斯拉的研发费用主要投入在 AI 和自动驾驶项目上。如 FSD(全自动驾驶)在中国落地、工厂内无人驾驶运输车辆上线、Optimus 机器人试产线开建,这些项目都需要持续“烧钱”。

运营费用则增加到了 27.5 亿美元,同比涨幅9%。特斯拉在财报中直言,费用增长“主要受 AI 和其他研发项目驱动”。换句话说,这些钱砸向了 AI 和机器人。

马斯克画饼:无人出租车和人形机器人会跳票吗?

如今的特斯拉被马斯克掰成了两半:一边是深陷泥潭的造车业务,另一边是高高举起的 AI 大旗。整份财报都在传递一个信号——特斯拉正在用短期利润,豪赌 AI 自动驾驶(FSD)和人形机器人(Optimus)的未来。

而资本市场关心的是,这些钱究竟烧出了什么名堂?投入何时能变现?

先说结论:自动驾驶 FSD 全球落地加速,但监管和用户信任是拦路虎;无人驾驶出租车 Cybercab、机器人 Optimus 还在从工厂到市场的路上。

特斯拉的 2025 年和 FSD(完全自动驾驶)这个“大招”直接相关,市场最关注这一技术能否进入更多国家。

今年 2 月底,特斯拉 FSD(监督版)终于进入了中国市场,采用纯视觉方案,无需本地数据训练。这是特斯拉第一次在北美以外的地方卖 FSD,算是迈出了关键一步。

但中国市场破冰只是第一步,欧洲市场现在才是关键战场。虽然特斯拉也称计划今年内落地欧洲,但法规方面仍然面临极大的不确定性。

在李峰看来,特斯拉 FSD 的商业化陷入了瓶颈,中国市场仅落地“监督版”,且本季财报未披露 FSD 订购率,未来需重点关注这一数据。

Robotaxi(自动驾驶出租车,特斯拉的业务叫 Cybercab)的故事没有核心的增量信息,还是计划今年 6 月起在美国得克萨斯州奥斯丁投放。

马斯克在电话会上透露,初期计划投放 10-20 辆车,并将在奥斯汀形成“本地化的参数设置”。如果计划顺利,特斯拉的 Cybercab 将在 2026 年投入大规模生产。

马斯克在画饼的同时不忘直指对手软肋:“Waymo(Alphabet 旗下的无人驾驶业务)的传感器套件很贵。我不知道谁现在还能与我们团队竞争。未来几年,我们将有 1000 万辆无人驾驶汽车上路。”他预计在更高产量的带动下,特斯拉车型生产成本只有 Waymo 的四分之一。

虽然 Cybercab 短期不会贡献太多收入,但马斯克认为它是颠覆未来出行市场的核心,“未来,大部分人将不用购车。在不久的将来,购买缺乏自动驾驶功能的燃油车将类似骑马和使用翻盖手机。”

相比 Cybercab,Optimus 人形机器人业务离赚钱更早,至少 2026 年前没有规模收入。现阶段,Optimus 在基础任务和硬件降本上取得进展,但复杂场景能力、量产爬坡仍是障碍。

弗里蒙特工厂的 Optimus 图源 / 特斯拉财报

特斯拉只展示了 Optimus 在工厂里执行预设的标准化动作(如分拣、行走)。李峰表示,Optimus 目前在工厂“打杂”可行,但动态调整的柔性装配(如根据零件形状适配抓取力度)和复杂决策(如突发故障处理)仍待突破。

关于量产计划,马斯克在财报会上再次抛出更激进的目标:特斯拉 Optimus 今年将在加利福尼亚州的弗里蒙特工厂启动试点产线,目标到 2025 年底在特斯拉工厂部署“至少数千台”,并计划五年内实现年产百万台。当被问及 Optimus 的供应链时,马斯克表示已经采取行动实现供应链本土化和降低风险。

在美股七姐妹(苹果、微软、英伟达、亚马逊、Alphabet 谷歌母公司、Meta 和特斯拉)里,相比苹果的生态闭环、英伟达的算力霸权,特斯拉市盈率长期偏高,说明市场认为马斯克“自动驾驶+机器人”的故事很有想象力。本次财报电话会上,马斯克画的 AI 大饼总结下来就是:自动驾驶重塑出行、机器人颠覆劳动力市场。

但无论是 FSD,还是 Cybercab、Optimus,都需要突破技术、法规、成本三重关卡。

马斯克曾多次推迟 FSD 落地、Cybertruck 产能爬坡迟缓,此次 Cybercab 和 Optimus 的量产计划能否兑现,是个问题。他需要证明,这些“未来科技”不是财报电话会上的缓兵之计,而是真正可落地的第二曲线。

2025 年是特斯拉的关键一年,这家电动车巨头将面临三重考验。第一重考验是用廉价车型挽救汽车业务;第二重考验是用储能和充电桩撑住现金流,稳住投资者信心;第三重考验是,AI 故事中,FSD 渗透率提升、Robotaxi 试点成功、Optimus 成本砍半,三者需至少兑现其一,否则高投入模式很难持续。

*应受访者要求,文中李峰为化名。